По данным Росреестра, в 2022 году в России было продано более 703 тысяч квартир в новостройках. Регионами-лидерами стали:

- Москва (122 тысячи объектов)

- Московская область (81 тысяча объектов)

- Санкт-Петербург (61 тысяча объектов)

- Краснодарский край (36 тысяч объектов)

- Свердловская область (почти 30 тысяч объектов)

А вот по росту спроса на первичное жильё лидируют следующие регионы:

- Бурятия (+188%)

- Дагестан (+143%)

- Красноярский край (+114%)

- Амурская область (+82%)

- Республика Саха (Якутия) (+74%)

Если вы в настоящее время задумываетесь о переезде, и вам нужны деньги, вам могут помочь потребительский кредит или ипотека, которые являются двумя способами недвижимости за счёт средств банка. Мы расскажем, что выгоднее для заёмщика, чем отличаются программы по условиям кредитования, какие предъявляются требования к заявителям. Вы узнаете, какой кредит легче и быстрее оформить и где переплата будет ниже.

Содержание:

- В чём разница между потребительским кредитом и ипотекой

- Условия кредитных продуктов

- Что выгоднее: кредит или ипотека

- Что проще оформить

- Можно ли взять кредит и ипотеку одновременно

Кредит и ипотека: в чём разница?

Приобрести жилье или другую недвижимость за счёт заёмных средств в банке можно не только в ипотеку, но через оформление потребительского кредита. Условия и параметры программ разные.

Потребительский кредит

Кредит подразумевает выдачу денежных средств заёмщику банком на условиях, определенных кредитным договором. Есть целевые и нецелевые кредиты. К нецелевым относятся потребительские ссуды на личные нужды. Заёмщик может расходовать деньги на свое усмотрение, в т. ч. приобрести квартиру, гараж, земельный участок. В случае целевых кредитов то, куда будут потрачены деньги, указывается в договоре. Обратите внимание, ипотека является разновидностью кредитных программ в банках.

Стандартные параметры потребительских кредитов:

- сумма — до 30 миллионов рублей

- срок — до 7 лет

- средняя ставка — 15% годовых

- могут быть выданы без обеспечения, с оформлением залога или поручительства

- страхование жизни и здоровья заёмщика является добровольным

Размер ставки зависит от статуса клиента в банке, его кредитной истории, наличия обеспечения, есть ли документальное подтверждение доходов. Есть банки, снижающие процентную ставку при оформлении заёмщиком договора добровольного страхования. Минимальный процент получают зарплатные клиенты, которые имеют положительную кредитную историю в данной кредитной организации.

Требования к заёмщикам:

- наличие российского гражданства и постоянной регистрации в регионе обращения

- возраст от 18 до 80 лет на момент погашения

- постоянный, достаточный доход; может быть установлена минимальная планка величины заработной платы

- трудовой стаж на последнем месте от 3 месяцев, общий от 12 месяцев

Ссуда может быть выдана по двум документам, но для получения выгодных условий рекомендуется представить справку о доходах по форме 2-НДФЛ или по форме банка, выписку из трудовой книжки.

Плюсы и минусы программ потребительского кредитования:

Ипотечный кредит

Ипотека — это кредит, позволяющий приобрести недвижимость. Пока долг не будет погашен, недвижимый объект является собственностью банка.

Стандартные параметры ипотечных кредитов:

- Сумма зависит от финансовых возможностей заемщика и стоимости жилья;

- Срок до 30 лет;

- Средняя ставка 7–10% годовых;

- Первоначальный взнос в среднем от 15%;

- Обеспечением является залог приобретаемой или имеющейся недвижимости;

- Привлечение созаёмщиков, поручителей;

- Обязательное страхование залога и добровольное жизни и здоровья заёмщика.

Требования к заёмщикам:

- Гражданство РФ, постоянная/временная регистрация;

- Возраст с 21 года до 70 лет на момент погашения;

- Постоянный доход;

- Трудовой стаж от 3–4 месяцев.

В перечень необходимых документов дополнительно входят документы по залогу имущества.

Плюсы и минусы ипотеки:

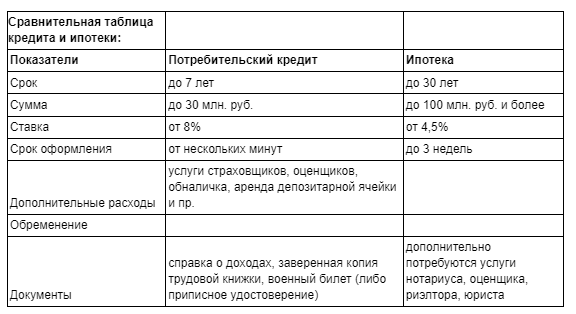

Условия кредитных продуктов

Сравним условия программ по следующим параметрам:

- Процентным ставкам и лимитам выдачи;

- Порядку рассмотрения и срокам выплаты;

- Расходам и проблемам при оформлении;

- Необходимым документам.

Процентные ставки и лимиты

Принцип расчёта величины ставки одинаковый для всех программ.

Показатели, влияющие на процентную ставку:

- Статус клиента в банке. Зарплатные клиенты, как правило, получают кредиты на более выгодных условиях (до -2% к ставке).

- Заключение договора добровольного страхования с компанией, аккредитованной банком (до -4% к ставке).

- Документальное подтверждение дохода (до -3% к ставке).

- Качество кредитной истории. Если заёмщик уже пользовался ссудами у кредитора и погасил их в срок, ставка будет минимальной в рамках программы.

На величину лимита оказывают влияние следующие показатели:

- Величина доходов. Сумма ежемесячного взноса по всем обязательным выплатам с учетом новой выдачи не должны быть более 50% от всех финансовых поступлений. Для увеличения лимита при ипотеке могут привлекаться созаёмщики.

- В случае ипотеки важную роль играет также стоимость недвижимости. Максимальная выдача обычно составляет до 80% рыночной стоимости залога.

- По потребительским кредитам максимальная выдача ограничена условиями программы.

Порядок рассмотрения и сроки выплаты

Порядок рассмотрения заявок аналогичный:

- Вы заполняете анкету-заявку и пересылаете её кредитору. Это можно сделать онлайн, по телефону или в офисе банка.

- После поступления заявки кредитная организация проводит ее анализ. Срок рассмотрения зависит от программы кредитования, статуса клиента, его анкетных данных. В среднем рассмотрение занимает 1–3 дня.

- Если у банка не возникает вопросов, не требуется дополнительная информация, он выносит предварительное решение (если документы поданы через интернет).

- Информация доводится до клиента.

- Заёмщик приносит в банк оригиналы документов, после чего банк выдаёт кредит.

Фактически получить потребительский кредит можно в день обращения или на следующий день сразу после подписания кредитного договора.

Выдачи ипотеки придётся ждать несколько недель после того, как заявка будет одобрена. После оформления всех документов договор залога передается на регистрацию в Росреестр. Это займёт до 5 дней. Деньги будут перечислены заёмщику после регистрации сделки.

Расходы и трудности в оформлении

При оформлении кредита без обеспечения вы не понесете дополнительных расходов, только, если застрахуете жизнь и здоровье. Это приведет к удорожанию сделки. Однако переплата может компенсироваться установлением пониженной процентной ставки.

Дополнительные расходы по ипотеке:

- Определение рыночной стоимости залога — в среднем от 3000 до 6000 рублей за услугу.

- Регистрация в Росреестре — 2000 рублей.

- Обязательное страхование недвижимости — от 0,5% стоимости залога.

По желанию заёмщик может воспользоваться дополнительными платными сервисами банков:

- Аренда банковской ячейки — от 50 рублей в день;

- Безопасные расчеты (СберБанк), для безналичного взаиморасчета за объект между покупателем и продавцом без дополнительных посещений банка — 3400 рублей.

- Электронная регистрация (СберБанк), для подписания кредитного договора и отправления документов на регистрацию без посещения Росреестра или МФЦ — от 7900 рублей.

Подготовка документов и оформление потребительских кредитов не вызывает трудностей у заемщиков. При возникновении вопросов они могут обратиться за помощью к специалистам кредитной организации.

При ипотечном кредитовании сделка должна быть проверена более тщательно. Необходимо проанализировать документы на недвижимость. Для этого можно обратиться в юридическую компанию. Стоимость услуг начинается от 10 000 рублей.

Необходимые документы

Для оформления потребуются следующие документы:

- паспорт;

- второй документ — СНИЛС, ИНН, водительские права, заграничный паспорт (на выбор);

- справка о доходах по форме 2-НДФЛ или по форме банка (при необходимости);

- выписка из трудовой книжки, трудовой договор (при необходимости).

По ипотеке дополнительно предоставляются документы по залогу:

- правоустанавливающие документы на объект;

- технический паспорт, кадастровый план;

- справка об отсутствии обременений;

- согласие супруга/ги на сделку.

Сравнительная таблица кредита и ипотеки

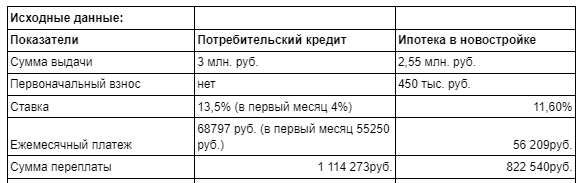

Что выгоднее – кредит или ипотека?

Выгодность сделки для заемщика определяется по нескольким показателям:

- Переплата. Ставка по потребительскому займу выше, но срок кредитования меньше, поэтому итоговая сумма переплаты может быть ниже, чем при ипотеке.

- Необходимая сумма. При получении нецелевого кредита максимальная выдача ограничена рамками программы, по ипотеке она зависит от вашей платежеспособности и стоимости имущества, поэтому теоретически вы сможете приобрести недвижимость за 100 и более миллионов рублей.

- Срок. От срока зависит величина ежемесячного взноса, поэтому чем длительнее период кредитования, тем больше вероятность одобрения сделки у заёмщиков с невысокими доходами.

- Ограничения по распоряжению имуществом. При нецелевом займе заёмщик сможет не только пользоваться объектом недвижимости, но и продать его или обменять. При ипотеке недвижимость находится в залоге, поэтому совершать действия по купле-продаже нельзя.

Отзывы пользователей

Ниже приведены отзывы о покупке жилья в кредит и в ипотеку от заёмщиков:

Ольга. Б. из Саратова

Приобрела квартиру по программе потребительского кредитования в банке ВТБ

Поскольку я получаю зарплату на карту банка и ранее пользовалась кредитами в этой компании, мне были предложены хорошие условия: процент 6,5% (при условии страхования жизни), срок 7 лет, по зарплате одобрили 4,5 млн руб. Решение принято онлайн за 30 минут после подачи заявки. Деньги были на карте уже через 2 дня. Быстро, просто, удобно, никаких проблем с залогом.

Оксана. Кисловодск.

Оформила ипотеку в Райффайзенбанк

Мой доход составляет 35 тыс. руб./месяц, поэтому приобрести жилье в кредит было сложно. Сначала хотела оформить потребительский заем на 1,5 млн руб., сроком на 5 лет, но ежемесячный взнос был рассчитан в сумме 31 тыс. руб., поэтому в выдаче отказали из-за недостаточности доходов. Оформила ипотеку сроком на 30 лет с ежемесячным платежом 12,5 тыс. руб. с привлечением созаемщика. На первоначальный взнос получила потребительский кредит сроком на 3 года. Сначала было тяжело обслуживать 2 договора. Сейчас потребительский погасила и спокойно плачу ипотеку.

Что проще оформить?

По времени быстрее и проще оформить потребительский займ. Однако, если вы постоянный клиент банка, получаете в нем зарплату, пользуетесь премиальными пакетами услуг, имеете у кредитора хорошую кредитную историю, оформить ипотеку также не составит труда.

Можно ли взять кредит и ипотеку одновременно?

Законом не запрещено вносить платежи по двум и более кредитам, однако если вы уже погашаете ту или иную задолженность, банк может усомниться в том, что у вас получится не допускать просрочек.

Учтите, что если вы не сможете обслуживать ипотеку даже по уважительной причине (такой, как сокращение на работе или болезнь близкого человека, банк может взыскать недвижимость, выступающую в качестве залога, в судебном порядке.

Надеемся, что данный материал помог вам узнать больше о преимуществах ипотечного и потребительского кредитования. Сравнить условия в различных банках вы сможете, перейдя в соответствующие разделы Финансового маркета Юником24.