Помимо кредитов, ссуд и прочих видов займов некоторые банки оказывают такую услугу, как банковская гарантия. Это обещание банка выплатить за клиента деньги, в случае, если он в установленные сроки это не сделает.

Содержание:

- Как работает банковская гарантия

- Кому нужна банковская гарантия

- Условия банковской гарантии

- Как выглядит банковская гарантия

- Виды банковских гарантий

- Преимущества банковских гарантий

- Этапы оформления банковских гарантий

- Действия банка после получения гарантии

- Возмещение сумм, уплаченных банку по гарантии

- Ответственность бенефициара

- Как проверить в реестре гарантий

- Возврат банковской гарантии

- Бухгалтерский учет банковских гарантий

Как работает банковская гарантия

Разбираться в механизме действия банковской гарантии лучше всего с помощью примеров. Например, владельцы винодельни заключают контракт о поставке им крупного объема бутылочных тар для разливки алкогольного напитка. Однако деньги винодельческая компания сможет выплатить лишь после разлива напитков и реализации продукции в магазинах.

В таких случаях можно получить банковскую гарантию, в которой банк выступает гарантом оплаты. Если по каким-то причинам руководство винодельни не сможет в срок оплатить бутылки, то банк выплатит полную сумму поставщику тары.

Кому нужна банковская гарантия

Банковская гарантия заключается между юридическими лицами для обеспечения гарантийных обязательств. Обеспечение банковской гарантией стало частым инструментом проведения гос. закупок и тендеров. Эта услуга необходима как лицу, поставляющему товары или услуги, по факту, в долг, для уверенности в том, что он не останется в проигрыше, так и лицу, чьи интересы представляет банк. Ведь на момент сделки предприниматель может не располагать необходимой суммой, без реализации своей продукции или же не желать извлекать ее из оборота.

Участники процесса

Участниками договора банковской гарантии являются:

- Принципал – тот, кто обращается к банку за гарантией своей платежеспособности.

- Бенефициар – тот, для кого выдается гарантия.

- Гарант – банк, выпустивший гарантию и обязующийся оплатить долг принципала.

Данных трех сторон достаточно для заключения стандартного договора.

Условия банковской гарантии

Банковская гарантия должна содержать подробно изложенные условия, которые невозможно толковать двояко и размыто. Основные положения закреплены в фз о банковской гарантии. С условиями договора, которые можно разделить на обязательные и дополнительные, должны быть согласны все стороны.

Обязательные

- Указание и наименование трех сторон: принципала, бенефициара и непосредственно банка, выдающего гарантию

- Дата выдачи

- Подробные обязательства сторон

- Сумма выплаты

- Условия выплаты

- Срок действия гарантии.

Дополнительные

В качестве дополнительных условий каждая сторона может вписать свои требования. Например, перечень документов необходимых для совершения банком выплаты за принципала.

В интересах банка вводить максимально возможное число дополнительных условий, чтобы были основания не уплачивать эту сумму. В интересах бенефициара максимально упростить процедуру получения денег с банка.

Для госзакупок

В гарантии для госзакупок, наряду с перечнем обязательных условий, должны соблюдаться следующие:

- Данная гарантия не отзывная

- За просрочку по уплате банк выплачивает проценты

- Оплата считается совершенной лишь тогда, когда деньги поступают на счет заказчика

- Договор банковской гарантии заключается после заключения госконтракта.

Все стороны могут вносить дополнительные условия и отказываться от подписания договора при их не согласовании и не согласии с ними.

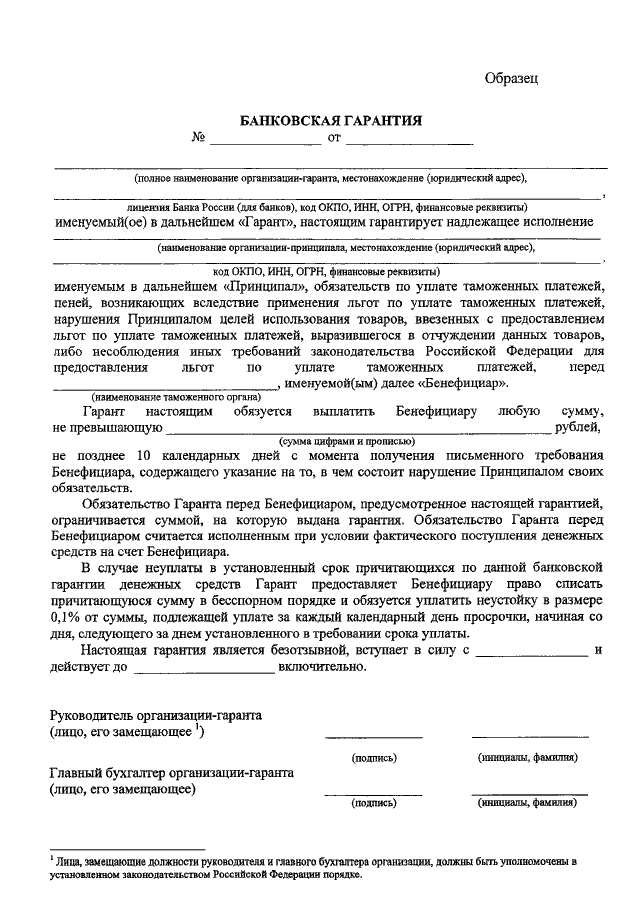

Как выглядит банковская гарантия

Банковская гарантия оформляется в письменном виде. Форма бланка у каждого банка своя, но все пункты в них схожие. Договор обычно подписывается всеми сторонами-участниками, но в некоторых случаях хватает лишь подписи банка.

Типовой образец банковской гарантии выданная банком:

Виды банковских гарантий

Существует несколько видов банковской гарантий, каждая имеет свои особенности. Особенности зависят от сферы в которой гарантия потребуется и от типа отношений между участниками сделки.

Гарантии исполнения договора

Используется для обеспечения соблюдения договора между юридическими лицами. Обычно в ней подразумевается выполнение обязательств, своевременная поставка товара или возврат аванса при обговоренных условиях.

Гарантии на закупках

Здесь чаще всего речь идет о госзакупках, то есть о закупке товаров для нужд государства или государственных компаний. Положения отражены в законе о банковских гарантиях 44 фз.

Таможенные гарантии

Таможенные гарантии необходимы при импорте в страну разных товаров, которые подлежат уплате пошлины. До реализации товара, продавец может не иметь средств на уплату, в таком случае банковская гарантия поможет ускорить таможенное оформление. Здесь важно, чтобы банк входил в список утвержденных таможенной службой.

Налоговые гарантии

Вид гарантии, использующийся для отсрочки по уплате налога или для ускорения выплаты налогового вычета. Сюда привлекаются лишь банки, утвержденные Минфином.

Преимущества банковских гарантий

Действие банковской гарантии несет пользу всем участникам договора.

Для принципала польза в том, что не нужно брать кредит или изымать средства из оборота, платеж можно отсрочить.

Для бенефициара гарантия, что выплата в любом случае будет произведена в срок.

Для банка выгода в получении платы за услугу.

Этапы оформления банковских гарантий

Оформление банковской гарантии проходит в несколько этапов.

- Выбор гаранта. Гарантом может выступать банк, не только предлагающий эту услугу, но и соответствующий теме договорных отношений. В некоторых случаях (госзакупки, таможенная гарантия) банк должен входит в перечень, одобренный определенным ведомством. Даже если у бенефициара нет определенных предпочтений по банку, то его может заинтересовать надежность и имидж финансового учреждения. Поэтому выбор следует делать не только, исходя из наиболее выгодных для себя условий.

- Сбор и предоставление документов. Список необходимых документов определяют банки выдающие банковские гарантии. Он включает в себя, помимо стандартных документов, подтверждающих личность, еще и подтверждающие предпринимательскую деятельность и уплату налогов.

- Рассмотрение заявки. Подобные заявки банк рассматривает, как правило, не дольше суток или одного рабочего дня.

- Заключение договора между принципалом и гарантом. В случае одобрения банком заявки наступает этап подписания документов банком и принципалом.

- Уплата суммы вознаграждения гаранту. После подписания договора, принципал должен оплатить в кассе услугу предоставления гарантии.

- Выдача банковской гарантии. В этот же или на следующий день выдается банковская гарантия, которая считается действительной с момента ее выдачи бенефициару.

- Использование банковской гарантии. Подает заявку и проявляет инициативу по подписанию гарантии принципал, а вот исполнения банковской гарантии придется добиваться бенефициару, разбираясь с банком в случае наступления оговоренных обстоятельств.

- Требование оплатить гарантию. Если принципал не выполнил свои обязательства, то бенефициар обращается с документами в банк, для получения средств.

Действия банка после получения гарантии

Банк уведомляет о произошедшем принципала и тщательно проверяет действительно ли наступил оговоренный случай для выплаты. Поэтому очень важно максимально подробно прописывать все условия.

Возмещение сумм, уплаченных банку по гарантии

В случае, если все документы собраны правильно, и подтверждена необходимость компенсации средств, банк выплачивает всю сумму на счет бенефициара.

Ответственность бенефициара

Время от времени происходят ситуации, когда бенефициар пользуется тем, что банк не ведет расследование о совершенной сделке, и заявляет о невыполнении принципалом его обязательств, несмотря на то, что они были выполнены. Если банк ошибочно выплатил деньги, то потом он может требовать их возмещения.

Как проверить в реестре гарантий

Существует реестр банковский гарантий, где находится вся информация о гарантиях по госзакупкам. Банк обязан своевременно все гарантии вносить в общий реестр и предоставлять принципалу выписку.

В случае если речь идет не о госзакупках, то подтверждение принятия гарантии следует запрашивать индивидуально.

Возврат банковской гарантии

Возврат банковской гарантии, обычно, не предусмотрен. После того, как срок действия банковской гарантии завершился, она в любом случае не имеет юридической силы. Однако в некоторых случаях, с неопределенными сроками, банк может потребовать назад документ, после выполнения сторонами всех обязательств.

Бухгалтерский учет банковских гарантий

Юридические лица, выступающие в роли бенефициаров, должны вести учет выданных им гарантий гарантии на счете 008 «Обеспечения обязательств и платежей полученные». Заказчик банковской гарантии вести такой учет не обязан, но это желательно, для удобства подсчета издержек.