Кредитный скоринг заемщика - что это такое простыми словами?

Скоринг применяется банками при анализе заявок на предоставление кредитов, а также сотовыми операторами, страховщиками, микрофинансовыми компаниями. Он позволяет спрогнозировать вероятность возврата заемных средств и сократить риски операционной деятельности без потери дохода.

Из этой статьи Вы узнаете:

- Что такое скоринг?

- Как работает скоринг?

- Что оценивает скоринговая система?

- Расшифровка и значение скоринговых баллов

- Виды скоринга

- Узнать свой кредитный скорин бесплатно

- Кто использует скоринговую систему?

Что такое кредитный скоринг заемщика простыми словами?

Кредитный скоринг (от английского score — «счет») — это модель оценивания кредитных рисков заемщика, которая основана на использовании статистических методов. Впервые стала использоваться финансовыми организациями США, обеспечив унификацию методик анализа благонадежности клиентов.

Помогает математически рассчитать следующие параметры:

- максимальный кредитный лимит;

- риск мошенничества;

- индивидуальную величину процентной ставки;

- платежеспособность потенциальных клиентов;

- вероятность наступления дефолта.

Скоринг выступает упрощенной моделью анализа данных о клиенте. Он сокращает риск внутреннего мошенничества, нивелирует субъективные оценки кредитного инспектора, а также ускоряет принятие решения по предоставлению займа или отказе в нем.

Очень подробно о кредитном скоринге писал в своем исследовании Марк Шрайнер «Кредитный cкоринг: очередной прорыв в микрофинансировании?»

По результатам применения скоринговой модели клиенту присваиваются баллы, которые сравниваются с установленными значениями. Если их количество меньше допустимого предела следует отказ в кредитовании, в ином случае принимается положительное решение.

Как работает скоринг?

Алгоритм скорингового анализа заключается в оценке каждого ответа, который предоставляет клиент при заполнении предложенной анкеты. По ним начисляются баллы, которые впоследствии суммируются.

С точки зрения математики все выглядит сложнее, так как факторы оцениваются не отдельно, а во взаимосвязи друг с другом. Одни могут влиять больше на общий исход, нивелируя значение остальных, другие меньше.

На результат скоринга могут влиять сторонние факторы. В частности, при попадании в группу риска заемщиков с похожими анкетными данными клиент с близкой к идеальной финансовой репутацией может получить отказ в кредитовании.

Что оценивает скоринговая система?

Скоринговый анализ строится на данных о клиентах, объем и характер которых зависит от конкретной модели. Многие системы учитывают несколько информационных блоков, каждый из которых включает набор показателей, связанных с заемщиком:

- социально-экономическое положение;

- материальное положение;

- оценка финансовой репутации;

- параметры сделки по кредиту (комплексный параметр, отражающий платежеспособность заемщика в соотношении его дохода и величины кредитного лимита).

Скоринговые системы анализа физлиц работают в режиме «черного ящика». Чтобы получить оценку кредитоспособности клиента данные заносятся в автоматизированную банковскую систему (АБС). Во время скоринга перечень показателей с их значениями направляются в аналитический блок, который в ходе анализа по запрограммированному «дереву решения» определяет категорию качества заемщика.

При этом кредитному эксперту, готовящему заключение о выдаче займа, доступна только информация о категории клиента с точки зрения вероятности его дефолта. На ее основании может быть изменена сумма кредита либо получен отказ.

Расшифровка значений скоринговых баллов

Общие скоринговые баллы выступают показателем платежеспособности гражданина, которая выражается в цифровой форме. Они формируют единую шкалу, на основе которой выполняется оценка финансовой репутации физического лица. Баллы выступают основой индивидуального рейтинга субъекта кредитных историй (СКИ), который формируется посредством использования скоринговых методик.

Российские финансовые организации и Бюро кредитных историй ориентируются при выставлении скоринговых баллов на общепринятую шкалу американской компании FICO, которая специализируется на разработке методологии скоринговых моделей. Она дифференцирует граждан по следующим группам:

Балл | Оценка |

|---|---|

300-500 баллов | Крайне низкий балл, рассчитывать на поучение займа невозможно; |

500-600 баллов | Неудовлетворительный результат, который не позволит кредитоваться в крупных финансовых организациях; |

600-650 баллов | Приемлемый результат, однако существует вероятность требования банком дополнительных документов, подтверждающих платежеспособность; |

650-690 баллов | Хорошая сумма, обеспечивающая высокие шансы на получение займа на стандартных условиях; |

690-850 баллов | Отличный результат, свидетельствующий о статусе надежного заемщика, максимальная вероятность одобрения кредита на самых привлекательных условиях. |

Каждый потенциальный заемщик заинтересован в увеличении скорингового балла, однако сделать это одномоментно невозможно. Основным показателем выступает улучшение кредитной истории — если гражданин смог доказать, что вновь способен платить по счетам, например, погасив вовремя микрокредит, это позитивно скажется на его финансовой репутации.

Также положительными факторами может стать:

- стабильная работа;

- увеличение дохода;

- своевременная уплата обязательных платежей штрафы, кредиты, коммуналка, алименты).

Виды скоринговых систем?

Всего существует 4 вида скоринг-моделей:

- Application-scoring — наиболее распространенный вид, основанный на оценке платежеспособности клиентов с помощью материалов анкеты. В итоге принимается решение об одобрении или отказе в кредите.

- Collection-scoring — модель, используемая с просроченными кредитами. Выдает алгоритм действий для банковских служащих, по возврату «плохих» займов.

- Behavioral-scoring — мониторинг самых вероятных эпизодов финансового поведения клиента, позволяет прогнозировать изменения его платежеспособности.

- Fraud-scoring — статистический анализ вероятности совершения мошенничества потенциальным заемщиком. Применяется вместе с другими скоринг-моделями.

Сейчас о каждом виде скоринга более подробно.

Application-scoring

Применяется при выдаче займа или оформлении кредитной карты. Банк предлагает заемщику заполнить поля анкеты. За каждый ответ выставляются баллы, которые впоследствии суммируются. Полученный результат соотносится с минимально допустимым значением. Если сумма меньше этого параметра заем выдан не будет.

Банки предлагают своим клиентам разные вопросы, при этом существуют стандартные показатели, используемые всеми кредитными организациями. К ним относится:

- возраст (группа риска: лица моложе 23 лет и пенсионеры);

- уровень образования;

- сфера деятельности работодателя

- стаж трудоустройства на последнем месте и общий стаж;

- размер дохода;

- семейное положение.

Collection-scoring (скоринг взысканий)

Используется для работы с заемщиками, допустившими просрочку платежа. На основании указанных данных система предоставляет оценку возможности взыскания задолженности с каждого рискованного клиента и дает прогноз по поводу благоприятного исхода дела. Также она вырабатывает алгоритм действий для сотрудников отдела взыскания и определяет эффективность реализуемых мер по взысканию долгов.

В процессе скоринга система делит всех должников банка на несколько категорий. Для каждой из них предлагается оптимальная последовательность действий по взысканию. Программа помогает вести электронный документооборот между структурными подразделениями финансовой организации. При этом отдельные операции выполняются в автоматическом режиме: рассылка по e-mail, отправка текстовых сообщений и телефонные напоминания.

Behavioral-scoring («поведенческий скоринг»)

В России применяется как одна из составляющих скоринговых систем финучреждений. Модель предоставляет оценку самых вероятных финансовых шагов заемщиков. Система составляет прогноз возможных изменений платежеспособности гражданина для корректировки ранее определенных кредитных лимитов. Программа актуальна для уже выданных займов, поэтому она оценивает вероятный дефолт по действующим долговым обязательствам.

В качестве материала для анализа выступают различные финансовые действия, например, транзакции по кредитной карте. Модель при расчетах использует сведения о просрочках по платежам, которые невозможно предоставить на этапе обращения в банк за кредитом.

Нередко финансовые организации выстраивают вероятностные модели, используя информацию о целях транзакций. Например, применение заемных средств для выполнения других обязательств.

Целесообразность применения этой системы иногда подвергается критике – многие кредитные организации производят оценку кредитоспособности заемщиков на основании множества сопутствующих факторов:

- предпочитаемые места покупок;

- наиболее часто приобретаемые товары и другое.

Нередко решения принимаются на основании предложений системы, считающей, что клиенты, которые пользуются услугами некоторых магазинов чаще других склонны допускать просрочки.

Fraud-scoring

Позволяет оценить вероятность мошенничества со стороны потенциального клиента. Поэтому она присутствует практически во всех банках, хотя используемые критерии оценки они относят к коммерческой тайне.

Чаще всего применяется как составляющая интегрированных скоринговых систем. Выполняет роль превентивного фильтра, ограничивающего действия злоумышленников в процессе кредитования. Программа автоматически сравнивает информацию о заемщиках со сведениями «серых» и «черных» списков, направляет запросы в БКИ и связывается с иными базами данных.

Модель анализирует информацию, предоставленную заемщиком, на предмет противоречий внутри анкеты или с предустановленными сведениями и статистическими данными.

Например, может быть обнаружена нестыковка между указанным гражданином доходом и средней величиной зарплаты в отрасли, где он работает. В периметр сравнения могут попасть сведения, предоставленные другими банковскими клиентами, и средние значения кредитного портфеля банка.

Как узнать свой кредитный скоринг?

Конечный скоринговый бал, выставленный программой по заявке, узнать невозможно. Часть 5 ст. 7 ФЗ «О потребительском кредите (займе)» дает право кредиторам не разглашать причину отрицательного решения по заявке. Все параметры рассмотрения заявке так же не подлежат разглашению.

Чтобы узнать свой скоринговый балл на специальных онлайн-ресурсах необходимо предоставить персональные сведения, позволяющие идентифицировать физическое лицо:

- инициалы;

- дата рождения;

- контактный номер;

- паспортные данные.

На основании этих данных запрашивается информация в Бюро кредитных историй о ранее взятых кредитах и выполнении финансовых обязательств. Вместе с этим БКИ учитывают и дополнительные показатели, среди которых большая долговая нагрузка, частота запросов на проверку КИ за последние 6 месяцев, ограниченный срок кредитной истории и многое другое.

В итоге заявитель получает отчет, в котором вместе с баллами указывается вероятность одобрения кредита в банках или МФО, а также предоставляются рекомендации по улучшению ситуации.

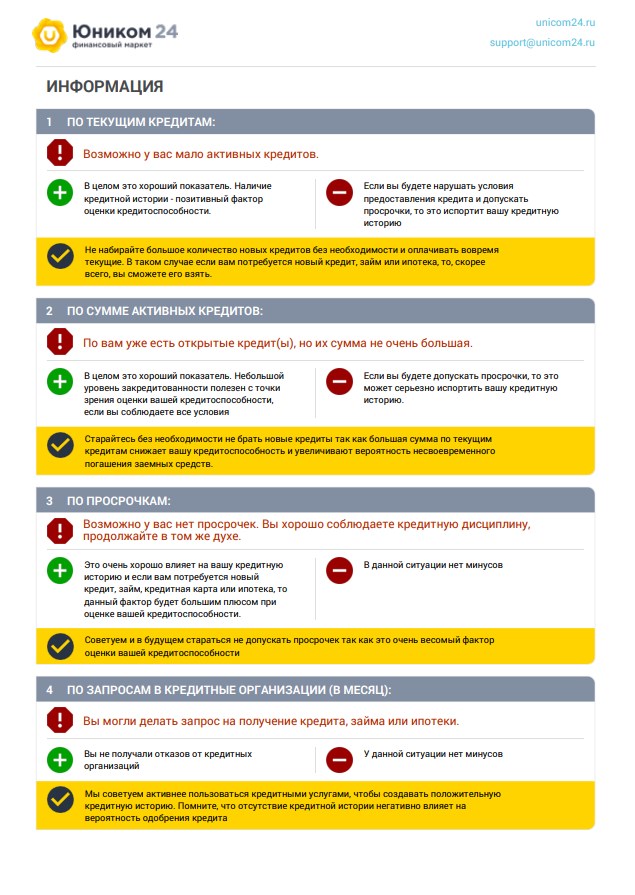

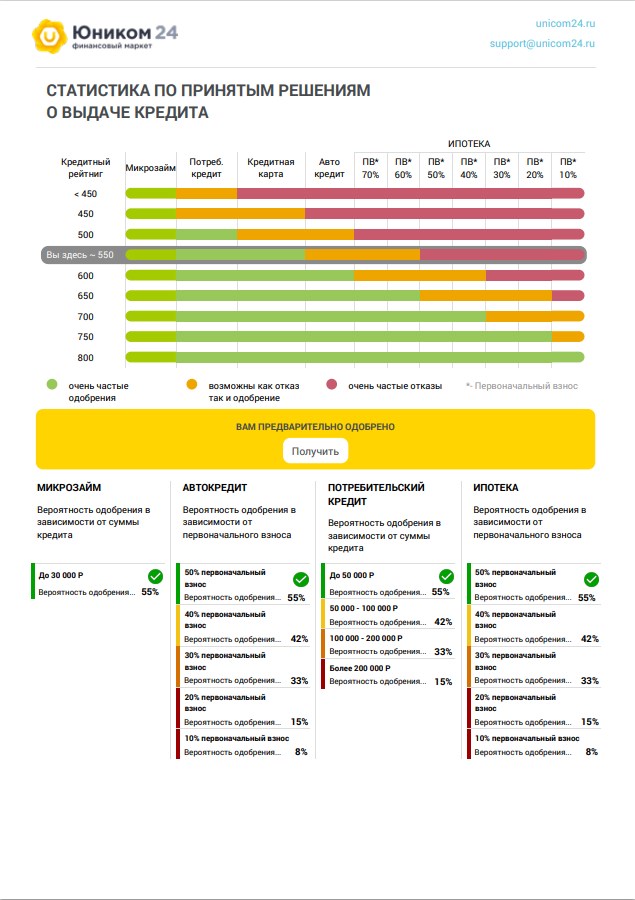

Пример отчета оценки кредитного рейтинга

Страница 1

Страница 2

Страница 3

Кто использует скоринговую систему?

Применение той или иной скоринговой системы определяется ее предназначением. Наиболее востребованная модель Application-scoring активно используется страховыми компаниями, банками и МФО, позволяя им еще до начала сотрудничества определить финансовую состоятельность гражданина.

Behavioral-scoring применяют банки, уже выдавших кредиты. Ее востребованность продиктована наличием в кредитном портфеле рискованных кредитов, выступающих следствием ухудшения платежеспособности клиента.

Fraud-scoring востребован у микрофинансовых организаций, которые в силу специфики выдачи микрозаймов онлайн чаще встречаются с действиями злоумышленников. В частности, с такой программой работает MoneyMan, что позволяет уже на стартовом этапе обработки заявки определить есть ли риск мошенничества.

Collection-scoring наиболее интересен подразделениям банков по взысканию и коллекторским агентствам. Эта модель позволяет оптимизировать процесс возврата задолженности.

Баллы персонального скоринга относительно объективно отражают материальное благополучие гражданина и последствия его финансовых решений. На основе этой модели дается оценка кредитоспособности, что напрямую влияет на положительное решение по займам в банках и МФО. Знать свой скоринговый балл полезно всем людям, в том числе тем, кто пока не планирует брать заем, так как никто не гарантирует, что в будущем не появится необходимость в кредитных продуктах.

Вопрос — ответ

Какой должен быть кредитный балл?

Как и любая другая система оценивания, скоринг имеет свои показатели. Они выражаются в форме баллов, которые сравнивают с постоянными величинами. Если их значение меньше, то в удовлетворении кредита следует отказ. Каким образом функционирует система?

Потенциальный клиент заполняет анкетный лист и на основании полученных ответов, начисляются баллы. Затем баллы складываются и принимается решение о выдаче кредита.

В России скоринговый балл выставляется по стандартной шкале компании из США FICO, которая является разработчиком методов расчета. Она способна разделить кредитных кандидатов согласно следующих разделов.

- От 300 до 500 баллов. Говорит о невозможности выдачи кредита.

- От 500 до 600 баллов. Также низкий результат, показывающий маленькие перспективы.

- От 600 до 650 баллов. Допустимый показатель, но потребуется предоставить часть документации, свидетельствующей о финансовой состоятельности.

- От 650 до 690 баллов. Приемлемый результат. Кредит будет выдан на обычных условиях.

- От 690 до 850 баллов. Супер показатель, говорящий о предоставлении кредита на льготных условиях.

Как повысить скоринговый показатель?

Поднять свой скоринг в единый момент нельзя. Требуется применение некоторых комплексных мер, главной является ваша кредитная история. Имеются косвенные факторы способные повлиять на итоговый балл:

- Наличие долговременной работы.

- Ваш доход стабильно увеличивается.

- Все стандартные платежи уплачиваются своевременно.

Почему у вас низкий скоринговый балл?

На показатель скоринговогой системы будут влиять все показатели указанные в анкетировании. Вы имеете маленький шанс получения кредита в следующих случаях:

- Если вы имеете безнадежный долг и он передан на взыскание судебным приставам.

- У вас нет работы или вы имеете занятие с нестабильной заработной платой.

- Ваш доход не постоянен или имеется тенденция к снижению прибыли.

- У вас имеется неоплаченные штрафы, которые долгое время не оплачиваете.

- Имеются неоплаченные кредиты в других финансовых учреждениях.

«Я - должник»: что будет, если не платить микрозаймы?от 4 мая 2023

«Я - должник»: что будет, если не платить микрозаймы?от 4 мая 2023 Как узнать банк по номеру карты?от 9 мая 2023

Как узнать банк по номеру карты?от 9 мая 2023 Где можно получить и потратить бонусы «Спасибо» от Сбербанка?от 12 июня 2023

Где можно получить и потратить бонусы «Спасибо» от Сбербанка?от 12 июня 2023 Лучшие банки для рефинансирования кредитовот 19 мая 2023

Лучшие банки для рефинансирования кредитовот 19 мая 2023 Как получить кредит после банкротстваот 18 мая 2023

Как получить кредит после банкротстваот 18 мая 2023 Рассрочка в DNS под 0%: условия, документы, особенности, плюсы и минусыот 18 мая 2023

Рассрочка в DNS под 0%: условия, документы, особенности, плюсы и минусыот 18 мая 2023 Рефинансирование микрозаймов в МФО с просрочками и безот 25 мая 2023

Рефинансирование микрозаймов в МФО с просрочками и безот 25 мая 2023 Почему МФО отказывают в займах?от 10 июня 2023

Почему МФО отказывают в займах?от 10 июня 2023 Какие льготы положены ветеранам боевых действий?от 10 июня 2023

Какие льготы положены ветеранам боевых действий?от 10 июня 2023 Физическое лицо, характеристики, ответственность и отличие от юрлицот 29 мая 2023

Физическое лицо, характеристики, ответственность и отличие от юрлицот 29 мая 2023 Куда вложить миллион рублей для получения максимальной выгодыот 9 сентября 2021

Куда вложить миллион рублей для получения максимальной выгодыот 9 сентября 2021 Что такое программа «Кредитный доктор» и как она работаетот 23 апреля 2021

Что такое программа «Кредитный доктор» и как она работаетот 23 апреля 2021

Влияют ли кредитные каникулы на кредитную историюКредитные каникулы и кредитная история: рассказываем как влияет предоставление кредитных каникул на кредитную историю заемщика и как избежать проблем после предоставления отсрочки по платежам.Кредитная историяот 27 апреля 2020

Влияют ли кредитные каникулы на кредитную историюКредитные каникулы и кредитная история: рассказываем как влияет предоставление кредитных каникул на кредитную историю заемщика и как избежать проблем после предоставления отсрочки по платежам.Кредитная историяот 27 апреля 2020 Кредитная история: что это, как она выглядит и зачем нужнаВсе, что нужно знать про кредитную историю: для чего она нужна, как она выглядит, какие данные в нее записываются и почему за ней необходимо следить, как узнать свой текущий кредитный рейтинг.Кредитная историяот 24 июня 2023

Кредитная история: что это, как она выглядит и зачем нужнаВсе, что нужно знать про кредитную историю: для чего она нужна, как она выглядит, какие данные в нее записываются и почему за ней необходимо следить, как узнать свой текущий кредитный рейтинг.Кредитная историяот 24 июня 2023 4 неочевидных ошибки, которые испортят вашу кредитную историюКредитная историяот 28 июня 2020

4 неочевидных ошибки, которые испортят вашу кредитную историюКредитная историяот 28 июня 2020 Чем кредитный рейтинг отличается от кредитной истории?Кредитный рейтинг и кредитную историю часто путают. В этом материале объясняем, в чем различия между ними.Кредитная историяот 7 апреля 2020

Чем кредитный рейтинг отличается от кредитной истории?Кредитный рейтинг и кредитную историю часто путают. В этом материале объясняем, в чем различия между ними.Кредитная историяот 7 апреля 2020